DZB Marktmonitor: Klare Unterschiede bei einzelnen Strukturen

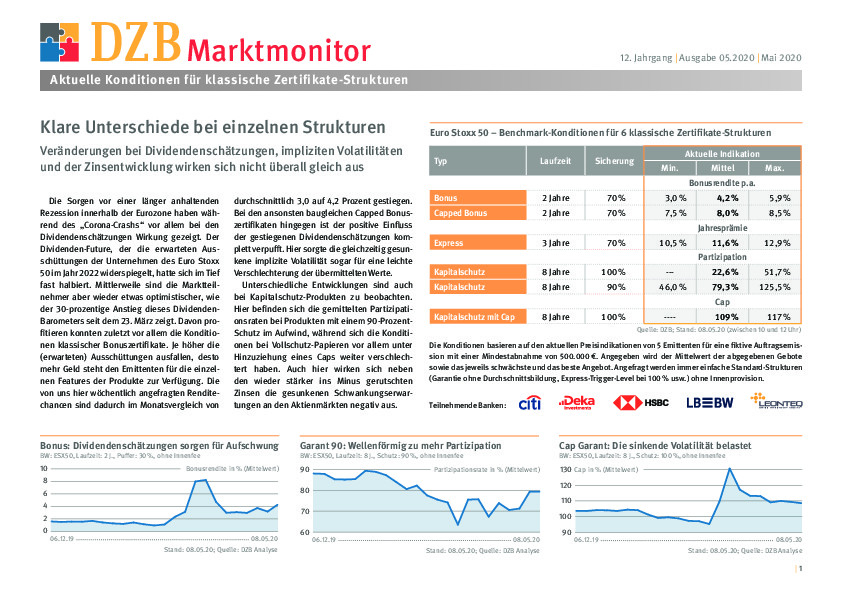

Davon profitieren konnten zuletzt vor allem die Konditionen klassischer Bonuszertifikate. Je höher die (erwarteten) Ausschüttungen ausfallen, desto mehr Geld steht den Emittenten für die einzelnen Features der Produkte zur Verfügung. Die von uns hier wöchentlich angefragten Renditechancen sind dadurch im Monatsvergleich von durchschnittlich 3,0 auf 4,2 Prozent gestiegen. Bei den ansonsten baugleichen Capped Bonuszertifikaten hingegen ist der positive Einfluss der gestiegenen Dividendenschätzungen komplett verpufft. Hier sorgte die gleichzeitig gesunkene implizite Volatilität sogar für eine leichte Verschlechterung der übermittelten Werte.

Unterschiedliche Entwicklungen sind auch bei Kapitalschutz-Produkten zu beobachten. Hier befinden sich die gemittelten Partizipationsraten bei Produkten mit einem 90-Prozent-Schutz im Aufwind, während sich die Konditionen bei Vollschutz-Papieren vor allem unter Hinzuziehung eines Caps weiter verschlechtert haben. Auch hier wirken sich neben den wieder stärker ins Minus gerutschten Zinsen die gesunkenen Schwankungserwartungen an den Aktienmärkten negativ aus.

DZB Marktmonitor - Konzept und Hintergrund

DZB Marktmonitor ist die kommentierte Übersicht zu den aktuellen Benchmark-Konditionen für sechs klassische Zertifikate-Strukturen. Als Datenbasis dienen Preisindikationen, die fünf Emittenten dem Zertifikateberater wöchentlich für die Auswertung zur Verfügung stellen. Die Rahmenbedingungen (Struktur, Laufzeit, Puffer, Basiswert) bleiben dabei immer gleich, so dass Trends bei den jeweils darstellbaren Ertragschancen bzw. Partizipationsraten ablesbar werden. Denn diese verändern sich je nach Marktumfeld und hängen von verschiedenen Parametern wie Zinsen und Volatilitäten ab. Ziel des Marktmonitors ist es, dem Leser günstige Zeitfenster für die einzelnen Zertifikatetypen aufzuzeigen und ihm eine Vergleichsbasis für reale Angebote an die Hand zu geben. Bei den abgebildeten Papieren selbst handelt es sich nicht um reale Angebote.