Locker bleiben auch wenn’s stürmt

Über den Aktienmärkten sind dunkle Wolken aufgezogen. Droht den Börsen ein Wetterumschwung mit Blitz, Donner und Regen? Wir zeigen Ihnen, wie Sie sich vor Rücksetzern schützen können, ohne dabei auf attraktive Ertragschancen zu verzichten. Erfahren Sie, welche HVB-Anlagelösungen als Blitzableiter infrage kommen können und mit welchem Schutzfaktor sie aufwarten.

Gerade in den Sommermonaten schlägt das Wetter manchmal blitzartig um. Der Himmel verdunkelt sich und es beginnt heftig zu stürmen und zu regnen. Auch an der Börse entlädt sich die Spannung manchmal in Unwettern. Dann brechen die Kurse innerhalb weniger Tage oder Wochen um viele Prozentpunkte ein. Nicht selten ist dann der komplette Gewinn eines Jahres weggespült. Das muss nicht sein. Wir präsentieren Ihnen einige interessante Anlagebeispiele, mit denen Sie Ihr Depot vor Sturmschäden schützen können. Seien Sie gespannt, denn es geht einfacher, als Sie denken.

Sieben Korrekturen in fünf Jahren

Das jüngste Beispiel für ein Börsengewitter liegt noch gar nicht so lange zurück: Am 23. Januar 2018 notierte der DAX® noch bei rund 13.600 Punkten. Nur zwei Wochen später war sein Wert infolge von plötzlich einsetzenden Ängsten vor steigenden US-Zinsen und latenten Sorgen um die Euro-Stärke um rund 1.500 Zähler auf etwa 12.100 Punkte zusammengeschrumpft. Obwohl der DAX® in den vergangenen fünf Jahren per saldo kräftig hinzugewonnen hat, kam es in dieser relativ überschaubaren Zeitspanne zu sage und schreibe sieben Phasen, in denen der deutsche Leitindex temporär mehr als 1.000 Punkte verloren hat.

Blitzableiter gesucht

Einige Marktkommentatoren kommen zu dem Schluss, dass sich in absehbarer Zeit der Himmel über der Börse wieder verdunkeln könnte. Sie verweisen dabei auf eine ganze Reihe von Risikofaktoren wie die zunehmenden Spannungen im Nahen Osten, den hohen Ölpreis, die abnehmende Konjunkturdynamik oder auch die sich eintrübende Geschäftsstimmung (siehe ganz unten). Was also tun als Anleger? Sich aus dem Aktienmarkt verabschieden? Das ist mangels attraktiver Anlagealternativen vermutlich keine gute Idee. „Eine pfiffige Lösung in dieser Zwickmühle können risikoreduzierende Anlageprodukte darstellen“, weiß Thomas Wolf, Produktexperte bei HypoVereinsbank onemarkets. Gemeinsam sei diesen Anlagen, dass sie unter bestimmten Voraussetzungen einen gewissen Rückfallschutz bei fallenden Kursen in Form einer Barriere bieten. „Oder sie sind mit einer Mindestrückzahlung ausgestattet“, erklärt Wolf. Produkte mit Barriere ermöglichen es, auch in schwächeren Börsenphasen attraktive Erträge zu erzielen. Papiere mit einer Mindestrückzahlung wiederum sorgen für eine Verlustbegrenzung, egal wie tief die zugrunde liegende Aktie oder der Aktienindex fällt. Im übertragenen Sinn, so Produktexperte Wolf, würden solche Anlageprodukte ähnlich wie ein Blitzableiter Schutz im Falle von Kursgewittern bieten.

Hohe Ertragschance

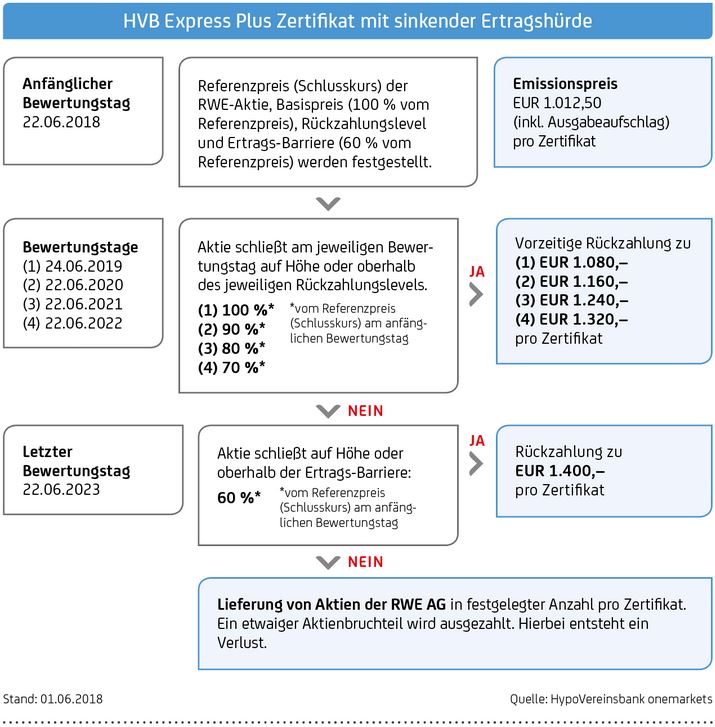

Als eine Art Blitzableiter kann sich beispielsweise ein HVB Express Plus Zertifikat (ISIN: DE000HVB2KA8) erweisen. Das Produkt bietet die Möglichkeit einer vorzeitigen Rückzahlung zum Nennbetrag zuzüglich eines Ertragsanteils. Sollte es zu keiner vorzeitigen Rückzahlung kommen, greift am Laufzeitende eine Ertrags-Barriere. Der Clou: Jedes Jahr nehmen bei diesem Produkt die Anforderungen für eine vorzeitige Rückzahlung ab. Bei Emission des HVB Express Plus Zertifikats werden diverse Kursmarken festgestellt. Dazu zählen die Levels, die für die vorzeitige Rückzahlung ausschlaggebend sind, sowie die Ertrags-Barriere. Schließt der zugrunde liegende Basiswert, in diesem Fall die RWE-Aktie, am ersten Bewertungstag in rund einem Jahr auf oder über 100 Prozent ihres Schlusskurses am anfänglichen Bewertungstag, wird das Zertifikat mit einem Nennwert von 1.000 Euro zu 1.080 Euro vorzeitig zurückgezahlt. Die Ertragschance liegt bei 80 Euro bzw. acht Prozent.* Am zweiten Bewertungstag in zwei Jahren sinkt das Rückzahlungslevel auf 90 Prozent des Startkurses, der Rückzahlungsbetrag erhöht sich indes um 80 Euro auf 1.160 Euro pro Zertifikat. In den folgenden zwei Jahren reduziert sich das Rückzahlungslevel weiter, zuerst auf 80 Prozent, dann auf 70 Prozent, während der Rückzahlungsbetrag jeweils wieder um 80 Euro pro Zertifikat steigt (siehe Grafik).

Sollte es zu keiner vorzeitigen Rückzahlung kommen, greift am Laufzeitende in fünf Jahren eine Ertrags-Barriere. Konkret: Schließt die RWE-Aktie am letzten Bewertungstag auf oder über 60 Prozent ihres Startwertes – der Puffer im Falle von Kursverlusten beträgt also 40 Prozent –, erfolgt die Rückzahlung zu 1.400 Euro. Oder anders ausgedrückt: Die RWE-Aktie könnte bis zum Laufzeitende 40 Prozent verlieren und der Anleger hätte trotzdem einen Ertrag von 40 Prozent erzielt.*

Anlage mit fester Zinszahlung

Mit starken Argumenten warten auch HVB Express Aktienanleihen Protect auf. Auch bei diesen Wertpapieren schützt eine Barriere am Laufzeitende bei Kursverlusten. Bei einem Produkt auf die Allianz-Aktie (ISIN: DE000HVB2JV6) liegt diese ebenfalls bei 60 Prozent des Referenzpreises (Schlusskurses) zu Beginn der Laufzeit. Erst wenn die Allianz-Aktie darunter notieren sollte (am letzten Bewertungstag), müsste der Anleger mit Verlusten rechnen. Denn in diesem Fall bekäme er entsprechend dem vorab definierten Bezugsverhältnis Allianz-Aktien in sein Depot gebucht. Wenn nicht, umso besser. Denn dann gäbe es den Nennbetrag der Aktienanleihe (1.000 Euro) zurück.

Und der Ertrag? „Der besteht aus einer jährlichen Zinszahlung. Und zwar unabhängig von der Kursentwicklung des Basiswertes“, weiß Thomas Wolf. Sie liegt bei 3,1 Prozent pro Jahr, bezogen auf den Nennbetrag. Diese fixen Zinszahlungen, so der Anlageexperte, seien nicht nur kalkulierbar, sondern würden im Worst Case, also bei einem Barrierebruch am Laufzeitende, etwaige Verluste reduzieren. Darüber hinaus besteht auch bei der HVB Express Aktienanleihe Protect wie beim zuvor beschriebenen HVB Express Plus Zertifikat die Möglichkeit einer vorzeitigen Rückzahlung. Voraussetzung dafür: Die Allianz-Aktie notiert an einem der vier jährlichen Bewertungstage auf Höhe oder oberhalb des Referenzpreises (Schlusskurses) am anfänglichen Bewertungstag. Zu beachten ist, dass die Zinszahlungen bei einer vorzeitigen Rückzahlung enden.

Von Profistrategie profitieren

Für Anleger, die ihre Verluste im Fall von Kursturbulenzen möglichst gering halten wollen, könnte eine HVB Höchststand Anleihe mit 90 % Mindestrückzahlung interessant sein. Ein Beispiel dafür ist ein Wertpapier auf einen besonderen Basiswert (ISIN: DE000HVB2LD0). Besonders deshalb, weil es sich hier nicht um eine einzelne Aktie, sondern eine komplette Anlagestrategie handelt. Die Rede ist vom Amundi Weltportfolio Spezial. Die Strategie hat zum Ziel, eine positive Rendite zu erwirtschaften, unabhängig von der Marktentwicklung und größeren Schwankungen. Investiert wird zu diesem Zweck in unterschiedliche Anlageklassen wie Aktien, Anleihen, Rohstoffe und Geldmarktpapiere. Eingesetzt werden aber auch Absicherungsinstrumente wie Optionen oder Futures. Zum einen, um Risiken zu reduzieren, zum anderen, um Zusatzerträge zu generieren.

Mit der HVB Höchststand Anleihe können Anleger am Laufzeitende in rund fünf Jahren zu 100 Prozent an der positiven Entwicklung der Strategie teilhaben. Oder es greift die 90-prozentige börsentägliche Höchststandssicherung – je nachdem, was für den Anleger vorteilhafter ist. Für den Fall, dass sich die Strategie von Anfang an negativ entwickeln sollte, ist das Verlustrisiko begrenzt. Denn ab Einbußen von mehr als zehn Prozent würde das Produkt mit der Mindestrückzahlung von 90 Prozent (bezogen auf den Nennbetrag) zurückgezahlt.

Anlegen mit Bonuschance

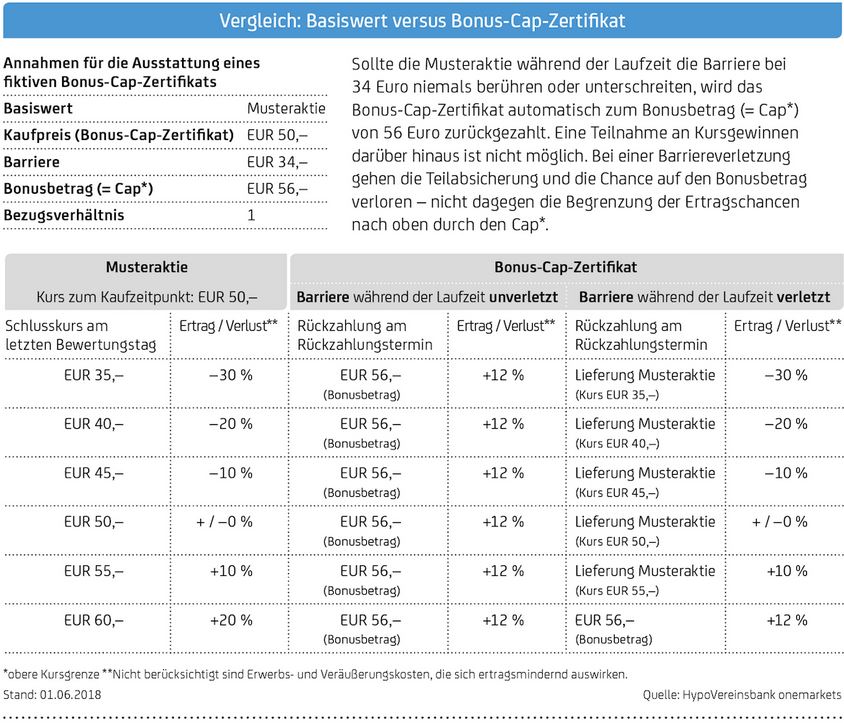

Zu den Klassikern unter den Anlageprodukten gehören Bonus-Cap-Zertifikate. Sie überzeugen vor allem durch ihre transparente Funktionsweise: Wird eine bestimmte Barriere von der zugrunde liegenden Aktie während der Laufzeit niemals berührt oder unterschritten, erhält der Anleger am Laufzeitende automatisch den Bonusbetrag (bzw. Bonuslevel) ausbezahlt. Bei verletzter Barriere dagegen wird dem Inhaber die zugrunde liegende Aktie geliefert. In diesem Fall erleidet er einen Verlust, sofern sich der Kurs des Basiswertes bis zur Fälligkeit nicht mindestens bis auf Höhe des Kaufpreises des Zertifikats erholt hat. Zu beachten ist außerdem, dass Bonus-Cap-Zertifikate nicht an steigenden Kursen des Basiswertes über den Cap hinaus teilnehmen. Die Ertragschancen sind also begrenzt.

Für sicherheitsorientierte Anleger, die sich auch gegen größere Kursrückschlägen absichern wollen, können sich sogenannte Deep-Barrier-Produkte als interessante Variante erweisen. So werden Bonus-Cap-Zertifikate genannt, deren Barriere zum Kaufzeitpunkt mindestens 40 Prozent vom aktuellen Kursniveau des Basiswertes entfernt ist. Solch starke Rücksetzer sind zwar nicht auszuschließen, aber vergleichsweise eher selten.

Attraktive Produktbeispiele

Bei einem HVB Bonus Cap Zertifikat (ISIN: DE000HX05PZ6) auf die Aktie des Elektrotechnikunternehmens Aixtron liegt die Barriere bei 8,00 Euro. Ausgehend vom aktuellen Kurs der Aktie (13,04 Euro), beträgt der Abstand dorthin rund 39 Prozent (Stand: 1. Juni 2018). Wird die Barriere bis zum Laufzeitende im Juni 2019 niemals berührt oder unterschritten, erfolgt die Rückzahlung zum Bonusbetrag in Höhe von 15,00 Euro pro Zertifikat. Bei einem Briefkurs (Kaufpreis) von 11,99 Euro wäre somit bei unverletzter Barriere ein Ertrag von 23,7 Prozent pro Jahr möglich.* Wird die Barriere allerdings verletzt, geht der Anspruch auf den Bonusbetrag verloren. Stattdessen erhält der Anleger am Ende der Laufzeit eine Aixtron-Aktie pro Zertifikat ins Depot gebucht. Je niedriger diese dann notiert, umso größer der Verlust.

Ein weiteres Beispiel für ein interessantes Deep-Barrier-Produkt ist ein HVB Bonus Cap Zertifikat auf den Flugzeugbauer Airbus (ISIN: DE000HW860Y3). Bei diesem Papier beträgt der Sicherheitspuffer aktuell sogar knapp 49 Prozent. Der Bonusbetrag liegt bei 200 Euro, woraus sich am Laufzeitende die Chance auf eine Bonusrendite von aktuell 8,9 Prozent ableiten würde* – unverletzte Barriere vorausgesetzt (Stand: 1. Juni 2018).

Großes Angebot, große Auswahl

In der nachfolgenden Tabelle sind die wichtigsten Merkmale der beschriebenen Anlageprodukte noch einmal zusammengefasst. Sie stellen nur eine kleine Auswahl des Angebots von HVB onemarkets dar. Die gesamte Palette finden Sie auf unserer Website onemarkets.de. Zu beachten ist: Strukturierte Produkte sind Schuldverschreibungen des Emittenten. Im Falle einer Insolvenz, das heißt Überschuldung oder Zahlungsunfähigkeit, kann es zu Verlusten bis hin zum Totalverlust kommen.

* Nicht berücksichtigt sind Erwerbs- und Veräußerungskosten, die sich ertragsmindernd auswirken.

HVB-Anlageprodukte mit Barriere oder Mindestrückzahlung

| Produkttyp | Basiswert | ISIN | (Lezter) Rückzahlungstermin |

Ausstattungsmerkmale |

| HVB Bonus Cap Zertifikat | Airbus Group SE | DE000HW860Y3 | 03.01.2020 | Barriere: EUR 50,–, Bonusbetrag (= Cap*): EUR 200,– |

| HVB Bonus Cap Zertifikat | Aixtron SE | DE000HX05PZ6 | 28.06.2019 | Barriere: EUR 8,–, Bonusbetrag (= Cap*): EUR 15,– |

| HVB Höchststand Anleihe mit 90 % Mindestrückzahlung 06 / 2023 | Amundi Weltportfolio Spezial | DE000HVB2LD0** | 26.06.2023 | Nennbetrag: EUR 1.000,–***, Mindestrückzahlung: EUR 900,–***, Teilhabefaktor: 100 % |

| HVB Express Aktienanleihe Protect | Allianz SE | DE000HVB2JV6** | 29.06.2023 | Barriere: 60 %****, Zinssatz: 3,10 % p. a.***** |

| HVB Express Aktienanleihe Protect | Volkswagen AG (VZ) | DE000HVB2JW4** | 29.06.2023 | Barriere: 60 %****, Zinssatz: 3,70 % p. a.***** |

| HVB Express Plus Zertifikat | RWE AG | DE000HVB2KA8** | 29.06.2023 | Ertrags-Barriere: 60 %****, max. Rückzahlung: EUR 1.400,–*** |

* obere Kursgrenze

** Produkt in Zeichnung

*** pro Anleihe bzw. Zertifikat

**** vom Referenzpreis (Schlusskurs) am anfänglichen Bewertungstag

***** bezogen auf den Nennbetrag

Die Produktdetails sind auf der Internetseite www.onemarkets.de veröffentlicht; Information zur Funktionsweise des Produkts. Alle genannten Produkte sind Schuldverschreibungen der UniCredit Bank AG. Im Falle einer Insolvenz, das heißt Überschuldung oder Zahlungsunfähigkeit, kann es zu Verlusten bis hin zum Totalverlust kommen.Stand: 01.06.2018, Quelle: HypoVereinsbank onemarkets

Sturmgefahr

Das Börsenumfeld ist derzeit mit einigen Unsicherheitsfaktoren und Risiken behaftet. Dazu zählen unter anderem:

- Konjunktur: Im ersten Quartal 2018 hat sich das Wirtschaftswachstum in der Eurozone deutlich verlangsamt.

- Stimmung: Wichtige Frühindikatoren wie der ifo Geschäftsklimaindex sind seit Monaten rückläufig.

- Geopolitik: Der Nahe Osten birgt weiterhin hohes Konfliktpotenzial.

- Erdölpreis: Öl ist teuer wie lange nicht mehr. Das könnte die Weltwirtschaft ausbremsen.

- Welthandel: Der protektionistische Kurs der US-Regierung könnte der Globalisierung ein Ende bereiten. Bewertung Die Bewertung von Aktien liegt zum Teil weiterhin über dem historischen Schnitt.

Dies ist eine Werbemitteilung. Bitte beachten Sie die wichtigen Hinweise und den Haftungsausschluss. (http://blog.onemarkets.de/wichtige-hinweise-haftungsausschluss/)

Dieser Beitrag erschien zuerst im onemarkets Magazin (HypoVereinsbank - UniCredit Bank AG)